Além de ter ótimos profissionais para as áreas mais diversas e específicas deste universo, um empresário de sucesso ou uma empresa consolidada no mercado precisam de organização e disciplina diária. Manter a empresa organizada e em dias com impostos e contribuições, e conforme as atualizações de legislação, pode ser um desafio. Neste sentido, é necessário contar com o profissional contábil, contabilista ou um escritório contábil que guie e oriente a empresa.

Por exemplo, um dos pontos principais e complicados na área tributária são as obrigações tributárias acessórias.

O atraso ou falta de cumprimento de alguma destas obrigações pode acarretar multas, penalidades, ou até mesmo em bloqueio da inscrição da empresa, gerando transtornos e prejuízos.

Portanto, vamos entender agora como elas funcionam? Confira!

1. Obrigações Tributárias – conceito

As empresas contam com obrigação principal e acessória.

A obrigação principal é o recolhimento dos impostos ou contribuições, já as obrigações acessórias são um dever geralmente atribuído com as declarações, a fim de administrar as obrigações tributárias e demonstrar a apuração e o recolhimento dos impostos ou contribuições.

As obrigações acessórias podem ser mensais, trimestrais, semestrais, anuais ou até mesmo diárias de acordo com o fato gerador, ou seja, quando ocorreu o fato a ser declarado.

Devemos destacar que o pagamento de penalidade tributária é uma obrigação acessória.

2. Competências

As obrigações acessórias atingem todas as esferas do governo, e suas competências podem ser Federal, Estadual e Municipal. Para cada esfera compete um ou mais tipos de tributos, e sobre cada tipo de tributo incide uma obrigação acessória.

3. Regimes tributários e as obrigações acessórias

As obrigações acessórias podem variar de acordo com cada regime de tributação, que são opcionais e em geral podem ser adotados e alterados sempre no início do ano. Ademais, devem ser observadas as regras de exclusão, feitas durante o período e de acordo com cada regime.

Lembrando que atualmente contamos com vários regimes de tributação, sendo eles federais, estaduais e municipais. Vamos tratar sobre alguns deles antes de entrarmos no universo das obrigações acessórias?

3.1. Lucro Real

O regime de tributação pelo Lucro Real é um regime de tributação que incide sobre os impostos e contribuições federais do IRPJ/CSLL. Além disso, ele interfere na apuração e tributação desses impostos e incide sobre o Pis e Cofins.

Neste regime, o cálculo de IRPJ/CSLL incide apenas sobre o lucro contábil, isto é, podendo ser abatidos diversas despesas da base de cálculo do imposto e custos operacionais de acordo com a atividade da empresa.

Para a apuração de Pis e Cofins também são considerados o débito dos impostos sobre o faturamento conforme a alíquota de cada mercadoria ou serviço, e estes são considerados crédito custo sobre a aquisição de vários tipos de mercadorias e serviços.

3.2. Lucro Presumido

O regime de tributação pelo Lucro Presumido é também um regime federal que interfere na apuração de IRPJ, CSLL, Pis e Cofins. Diferentemente do Lucro Real, esses últimos são estipulados pelas alíquotas e bases de cálculo sobre o valor que se presume que será o do lucro.

E para os cálculos não são considerados lançamentos de créditos, porém estes contam com uma alíquota reduzida em comparação ao lucro real.

Por fim, em cada tipo de empresa e em cada atividade, devem ser analisadas qual das duas formas de tributação é mais viável antes de qualquer definição.

3.3. Regimes de tributação de ISS

O imposto ISSQN é o imposto sobre serviços de qualquer natureza. Também há vários tipos de regime de tributação. Vejamos!

3.3.1. Regime ISS Mensal

No Regime de ISS mensal é aplicada a alíquota da atividade, de acordo com a lei municipal, sendo esta sempre embasada na lei 116/2006 que determina a alíquota máxima de ISS nas prestações de serviço em 5%.

3.3.2. Regime ISS Fixo

No Regime de ISS Fixo é determinado um valor fixo a recolher de ISS mensalmente pela empresa. O cálculo feito pela prefeitura varia com a atividade da organização e pode ser fixo e anual, sendo dividido em 12 parcelas e pago durante o ano.

Geralmente esta opção está disponível quando a empresa presta serviços sob a forma de trabalho pessoal do próprio sócio/contribuinte.

3.3.3. Regime ISS Estimativa

O Regime de ISS sob estimativa é utilizado como modalidade em que sua base de cálculo e imposto são fixados por previsão de faturamento mensal e definidos no início de cada ano-calendário.

3.4. Simples Nacional

O Simples Nacional é o regime válido para determinados tipos de empresas e de empresas de pequeno e médio porte.

As empresas com atividades específicas – e desde 2018 – possuem o limite de faturamento anual em R$ 4.800.000,00. A definição das alíquotas são divididas em 5 anexos por cada atividade, e as alíquotas possuem faixas conforme o faturamento dos últimos 12 meses anteriores ao período de apuração.

Neste regime é simplificado o recolhimento dos impostos e contribuições, visto que este é feito em apenas uma guia mensal.

Na guia são recolhidos os seguintes impostos: PIS, COFINS, CSLL, IRPJ, CPP. Também podem incidir – conforme a atividade – o IPI, ICMS e ISS.

4. Qual a importância do cumprimento das obrigações acessórias?

O cumprimento das obrigações acessórias é de suma importância para manter a empresa estável, uma vez que sabemos que o não cumprimento dessas obrigações pode levar a multas e penalidades.

Para cumprimento das diversas obrigações acessórias que recaem sobre o setor privado brasileiro, o empresário deve contar com profissionais capacitados e especializados nesta área para não haver nenhum tipo de surpresa para seu negócio.

5. Tipos de Obrigações Acessórias e seus Prazos de Entrega

As contribuições e os impostos incidentes sobre o faturamento das empresas geram obrigações acessórias, e algumas coincidem em vários tipos de regimes de tributação.

Abaixo trataremos sobre essas obrigações acessórias e explicaremos em cada obrigação qual o regime que a incide, bem como seu prazo de entrega.

5.1. Obrigações Acessórias trabalhistas

As obrigações acessórias trabalhistas são obrigações acerca dos impostos e contribuições que incidem sobre a folha de pagamento e sobre os impostos, como FGTS, INSS e entre tantos outros.

Abaixo explicamos alguns dos modelos de obrigações acessórias incidentes nesta ramificação.

5.1.1. CAGED

A sigla Caged significa Cadastro Geral de Empregados e Desempregados e foi instituído em 1965. Ele é um dispositivo legal utilizado pelo Ministério do Trabalho e Emprego para acompanhar a situação de mão de obra formal no Brasil.

A partir de 2020, as empresas foram obrigadas a transmitir as informações pelo Sistema E-Social, ficando desobrigadas a transmitir a declaração CAGED. Nos próximos tópicos, veremos sobre a declaração E-Social.

Qual o prazo do CAGED?

O envio do CAGED deve ser feito mensalmente e seu prazo para entrega é até o 7º dia útil do mês subsequente ao fato gerador.

Também há o CAGED diário, que é aquele que deve ser gerado e transmitido no mesmo dia em que o colaborador começa a trabalhar. Este processo deve ser feito quando o funcionário estiver recebendo o seguro-desemprego, ou estiver prestes a receber.

5.1.2. SEFIP

A sigla SEFIP significa Sistema Empresa de Recolhimento do FGTS e fornece informações à Previdência Social.

Desenvolvida pela Caixa Econômica, o SEFIP é um aplicativo e uma obrigação acessória. Por meio dele, o empregador ou contribuinte consolida as informações e os dados cadastrais e financeiros de sua empresa, e repassa ao FGTS e a Previdência Social os dados dos seus trabalhadores.

A SEFIP é utilizada para a geração da GFIP, a qual veremos no tópico seguinte.

Qual o prazo da SEFIP?

O prazo para entrega da SEFIP acompanha o mesmo prazo da GFIP que veremos a seguir.

5.1.3. GFIP

A sigla GFIP significa Guia de Recolhimento do FGTS e de Informações à Previdência Social. Ela é disponibilizada através da declaração SEFIP que recolhe o FGTS, denominado Fundo de Garantia por Tempo de Serviço.

Qual o prazo da GFIP?

A GFIP deve ser entregue até o dia 7 do primeiro mês subsequente ao fato gerador. Para esta declaração, caso o dia 7 caia em dia não útil, isto é, caso no dia não haja expediente bancário, o seu recolhimento deverá ser feito antecipadamente.

5.1.4. E-Social

A sigla E-social significa Sistema de Escrituração Fiscal Digital das Obrigações Fiscais Previdenciárias e Trabalhistas. Ela é um projeto e uma nova declaração, que visa unificar o envio de dados sobre os trabalhadores em um site e permitir às empresas que prestem informações uma única vez.

Para esta obrigação acessória inclui-se o fato gerador sobre os trabalhadores e funcionários públicos e empregados domésticos.

Qual o prazo do E-Social?

O prazo para envio do E-Social é até o dia 15 do mês seguinte para a folha de pagamento mensal, e até o dia 20 de dezembro para a folha de pagamento do 13º salário.

5.1.5. REINF

A sigla REINF significa Escrituração Fiscal Digital de Retenções e outras informações Fiscais. Também é conhecida como EFD-Reinf e pertence aos módulos do SPED – Sistema Público de Escrituração Digital – utilizado e obrigatório às pessoas jurídicas e físicas, em complemento ao E-Social.

Estão obrigadas a REINF todas as empresas pessoas jurídicas, inclusive as imunes e isentas, que prestam e contratam serviços realizados mediante a cessão de mão de obra, e que sejam responsáveis pelo recolhimento e retenção dos impostos, como IR, CSLL, COFINS, PIS, e INSS.

Qual o prazo da Reinf?

A REINF deve ser informada mensalmente, e o prazo para transmissão é até o dia 15 de cada mês, e o prazo para recolhimento dos impostos é até o dia 20.

5.1.6. Rais

A sigla RAIS significa Relação Anual de Informações Sociais. Ela é a declaração que permite ao governo controlar as atividades trabalhistas no Brasil e identificar informações sobre o trabalhador com direito ao PIS/PASEP.

Qual o prazo da Rais?

A Rais como o nome já diz, é uma declaração anual, que deve ser entregue geralmente entre os meses de março e de abril, com vencimento variado e informado pela RFB anualmente.

5.2. Obrigações Acessórias Federais

As obrigações acessórias federais são os incidentes sobre impostos e contribuições federais, lembrando que algumas delas podem incluir também impostos sobre obrigações trabalhistas.

Vamos falar sobre algumas obrigações acessórias federais?

5.2.1. DIRF

A sigla DIRF significa Declaração do Imposto sobre a Renda Retida na Fonte. Ela trata dos impostos incidentes nos pagamentos e recebimentos das empresas. Lembrando que para a DIRF, apenas é declarado o IRRF- Imposto de Renda Retido na Fonte.

Qual o prazo da DIRF?

O prazo para entrega da DIRF é até o último dia útil do mês de fevereiro de cada ano, e sempre com as informações do ano anterior.

5.2.2. DCTF

A sigla DCTF significa Declaração de Débitos Tributários Federais. E sua função é de ser uma declaração de competência à União. Nela devem conter informações relacionadas aos impostos federais, como IRPJ, IRRF, IPI, PIS, COFINS e entre outros, além de ter informações sobre os recolhimentos destes tributos.

Qual o prazo da DCTF?

A DCTF deve ser entregue sempre até o 15º dia útil do mês seguinte ao fato gerador ou competência do tributo.

5.2.3. EFD-Contribuições

As siglas EFD sempre trazem em seu significado Escrituração Fiscal Digital, e são obrigações que compõem o SPED – Sistema Público de Escrituração Digital. Neste há várias ramificações, sendo uma delas o EFD-Contribuições.

Esta obrigação acessória inclui a apuração e demonstração do cálculo de PIS e COFINS, e também da Contribuição Previdenciária sobre a Receita Bruta.

Qual o prazo da EFD Contribuições?

A EFD Contribuições deve ser transmitida até o 15º dia útil do segundo mês subsequente. Por exemplo, para o fato gerador janeiro, a EFD Contribuições deverá ser transmitida até o 15º dia útil de fevereiro.

5.2.4. ECD

A sigla ECD significa Escrituração Contábil Digital, e é uma obrigação de competência da União. Ela gira em torno das obrigações e escrituração contábil, bem como seus livros e livros auxiliares, sendo estes o Livro Diário, Livro Razão, Livro Balancetes Diários, Balanços e as fichas de lançamentos.

Qual o prazo da ECD?

O prazo para transmissão da ECD é até o último dia útil do mês de maio do ano-calendário subsequente ao ano de referência.

5.2.5. ECF

A sigla ECF significa Escrituração Contábil Fiscal. Ela é uma declaração ou obrigação acessória que substitui a DIPJ desde 2014.

Esta declaração fornece informações sobre operações que interferem na Base de Cálculo e no valor devido de IRPJ e da CSLL.

Qual o prazo da ECF?

O prazo de entrega da ECF é até o último dia útil do mês de Junho relativo ao ano-calendário anterior ao da transmissão.

5.3. Obrigações acessórias Estaduais

As obrigações acessórias estaduais giram em torno do ICMS que é um imposto de esfera estadual. Neste universo do ICMS estão outras obrigações acessórias, que veremos a seguir.

5.3.1. EFD ICMS/IPI

Apesar de fazer parte das obrigações acessórias estaduais, o EFD ICMS/IPI

também inclui informações referentes ao IPI, pois ambos impostos são escriturados através dos livros de entrada e saída, e estes são concluídos nos livros de apuração de ICMS e apuração de IPI.

Portanto, além da classificação de obrigação estadual, este também conta com um tributo de competência federal que é o IPI.

Esta obrigação acessória inclui informações sobre a apuração e cálculo de ICMS e IPI, e é considerada uma das maiores obrigações acessórias em volume de arquivos enviados ao ambiente SPED – Sistema Público de Escrituração Digital.

Qual o prazo da EFD ICMS/IPI?

O prazo para envio e transmissão pode variar de acordo com a legislação de cada estado.

No estado de São Paulo, por exemplo, o prazo para transmissão do arquivo EFD ICMS/IPI é no dia 20 do mês subsequente ao fato gerador.

Por outro lado, no estado de Minas Gerais, uma alteração recente trouxe a data de transmissão da EFD ICMS/IPI para o dia 15 do mês subsequente ao fato gerador.

Deste modo, para cada estado cabe a consulta exata de seu prazo de transmissão.

5.3.2. GIA

A sigla GIA significa Guia de informações e Apuração de ICMS. Ela é utilizada para informar ao governo o resumo das operações fiscais e o cálculo do ICMS.

Em alguns estados esta obrigação acessória já está em quase extinção, sendo substituída pela EFD ICMS/IPI. Portanto, aos poucos a tendência é que todos os estados adotem a EFD como principal obrigação acessória em substituição à GIA.

Qual o prazo da Gia?

O prazo para envio da GIA varia em cada estado, e deve ser observada a sua legislação.

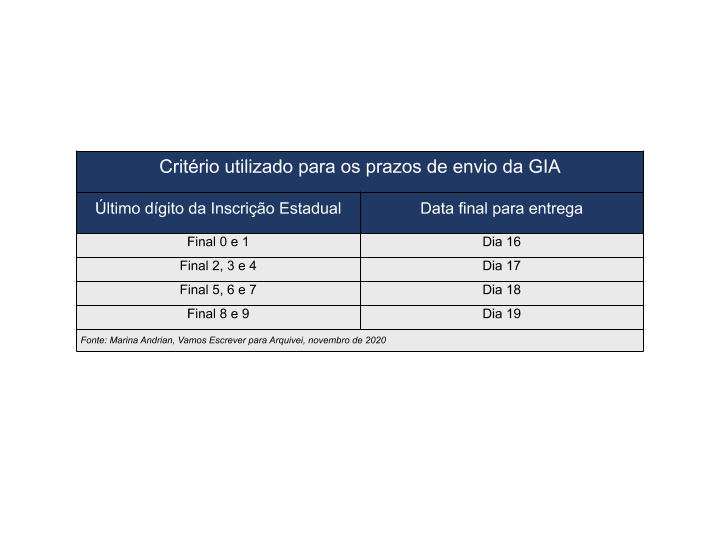

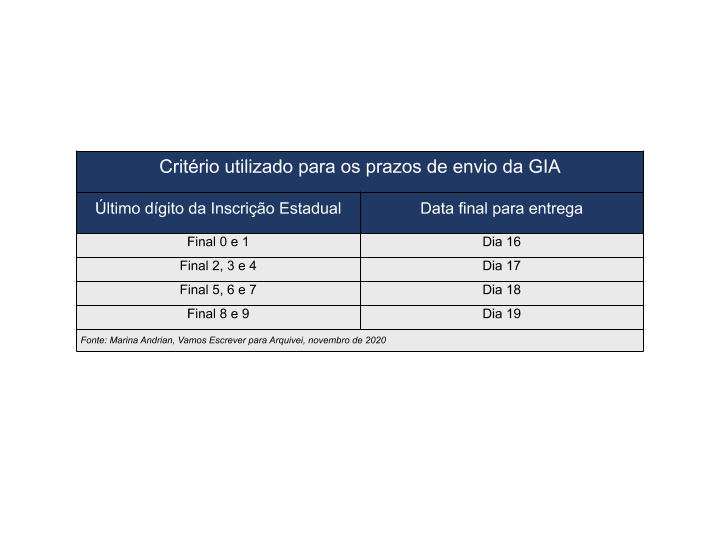

Além de variar de UF para UF, esta também pode mudar de acordo com cada atividade econômica. No estado de São Paulo, por exemplo, o critério utilizado para os prazos de envio da GIA foi o último dígito da inscrição estadual

5.3.3. GIA-ST

A sigla GIA ST significa Guia de Informações e Apuração de ICMS ST, ou seja, ICMS – Substituição Tributária. Ela é uma obrigação acessória utilizada para declarar o ICMS, e também é usada pelos contribuintes que possuem inscrição estadual em UFs que não estão estabelecidas.

Ou seja, se uma empresa estabelecida em SP decide abrir a inscrição estadual em MG para apuração e recolhimento do ICMS-ST devido para esta UF por apuração, ela está obrigada a efetuar esta obrigação acessória com os valores devidos e apurados para aquele estado.

Qual o prazo da Gia-ST?

A GIA-ST deverá ser transmitida até o dia 10 do mês subsequente ao da apuração. Este prazo de declaração é fixo para todas as UFs, porém deve ser observado a data de recolhimento do ICMS, que também pode variar.

5.4. Obrigações acessórias Simples Nacional

5.4.1. PGDAS-D

A sigla PGDAS-D significa Programa Gerador do Documento de Arrecadação do Simples Nacional – Declaratório. Ele é um aplicativo utilizado para declaração de faturamento e cálculo do DAS. E de forma unificada, ele declara o valor devido a ser recolhido em uma única obrigação acessória.

Qual o prazo do PGDAS-D?

A transmissão do PGDAS-D deve ser feita até o dia 20 do mês subsequente ao fato gerador, mesmo quando a empresa não tiver auferido receita na competência.

5.4.2. DEFIS

A sigla DEFIS significa Declaração de Informações Socioeconômicas e Fiscais. Ela serve para comunicar e comprovar ao governo as informações contábeis relativas às empresas optantes pelo Simples: despesas, informações do estoque, distribuição societária, quantidade de funcionários no período, entre outras.

Qual o prazo da DEFIS?

A DEFIS deve ser transmitida até o dia 31 de março do ano-calendário subsequente ao da ocorrência dos fatos.

5.4.3. DeSTDA

A sigla DeSTDA significa Declaração de Substituição Tributária, Diferencial de alíquota e Antecipação. Trata-se de uma obrigação acessória de competência estadual. Seu envio e apuração é feito mensalmente.

Por meio desta obrigação acessória, é declarado o valor de ICMS a ser recolhido das diferenças de alíquota interestaduais, bem como os recolhimentos de ICMS ST também interestadual.

Qual o prazo da DESTDA?

A DeSTDA deve ser transmitida até o dia 28 do mês subsequente ao encerramento do período de apuração.

5.5. Obrigações Acessórias Municipais

5.5.1. DES

Atualmente os municípios também contam com obrigações acessórias acerca do ISS, que chamamos de DES – Declaração Econômica de Serviços. Esta possui uma vasta variação, pois cada município determina a sua ferramenta de preenchimento e seu prazo para transmissão.

Mas basicamente todas contam com o mesmo tipo de informação: as declarações das notas fiscais de serviços prestados; os valores e apuração de ISS; as notas fiscais de serviços tomados, ou serviços contratados; e a apuração do ISS retido na fonte.

Por serem particulares, devem ser observadas as informações e especificações em cada município.

6. Conclusão

As obrigações acessórias são importantes para as empresas; e o cumprimento dessas obrigações evita problemas com o fisco.

Embora haja muitas obrigações, atualmente elas são mais simples, pois boa parte delas se tornou digital. Por exemplo, a consulta e a identificação de falta de cumprimento com as obrigações acessórias ficaram mais rápidas e práticas.

Contudo, do ponto de vista do fisco, essa praticidade e simplicidade também acarretou problemas. Portanto, é imprescindível contratar bons profissionais e ter a documentação na empresa organizada diariamente, para facilitar e agilizar o cumprimento das obrigações.

Devemos lembrar que o objetivo deste texto foi explanar sobre alguns dos tipos de obrigações acessórias mais comuns dos regimes tributários das empresas. Mas este universo é vasto e existem atividades econômicas que possuem suas obrigações específicas e devem ser observadas de acordo com cada CNAE.

Se você tiver dúvidas, ou deseja fazer suas considerações, comente abaixo ou escreva diretamente para a autora: marianandrian@vamosescrever.com.br .

Veja também

Otimize rotinas, reduza custos e evite multas

Tudo o que você precisa na Arquivei para gestão financeira e fiscal do jeito certo: automatizada e estratégica.