O IVA (Imposto sobre Valor Agregado) já foi adotado em mais de 160 países. No Brasil ganhou ainda maior notoriedade a partir da proposição recente de três projetos de Reforma Tributária: a Proposta de Emenda Constitucional (PEC) n.º 45/2019 , a Proposta de Emenda Constitucional (PEC) n.º 110/2019 e o Projeto de Lei (PL) n.º 3887/2020.

Os três projetos supracitados apresentam na sua justificação a necessidade da implementação de um imposto nos moldes de um IVA, sendo unânimes em afirmar que a tributação sobre o valor adicionado promoverá uma simplificação do sistema tributário brasileiro.

Os debates estão postos, e diante da possibilidade de grandes mudanças na seara tributária, torna-se imprescindível ao empresariado a compreensão do que é o IVA e quais são os impactos que pode trazer às empresas.

Neste artigo, apresentaremos as principais características desse tipo de imposto e o modelo de IVA desenhado nas propostas de Reforma Tributária que estão sendo discutidas na Câmara dos Deputados e no Senado Federal.

1. O que é um IVA?

A sigla IVA significa Imposto sobre Valor Agregado. Segundo o Centro de Cidadania Fiscal (CCiF), o IVA é um imposto não-cumulativo cobrado em todas as etapas do processo de produção e comercialização, garantindo-se, em cada etapa, o crédito correspondente ao imposto pago na etapa anterior.

A não cumulatividade de um imposto consiste justamente nessa possibilidade de abater sobre o imposto devido nas vendas (débito) e o imposto incidente no momento de suas aquisições (crédito).

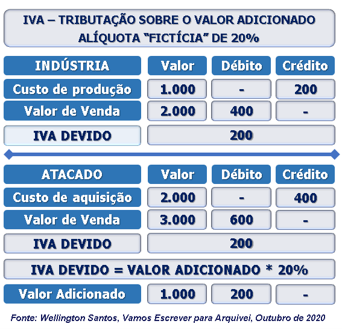

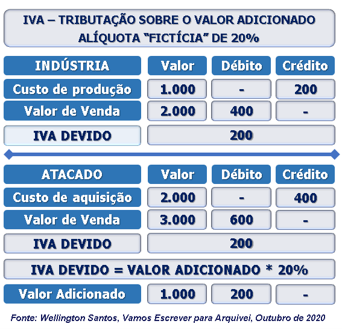

Abaixo um exemplo para entendermos melhor essa dinâmica de débito e crédito de um regime não cumulativo:

No IVA esse método de crédito fiscal é amplo, garantindo à empresa a tributação apenas sobre o valor adicionado do produto ou serviço.

2. IVA pelo mundo – Semelhanças

Quando comparamos a forma como cada IVA foi implementado nos diversos países que o adotaram, tal experiência internacional demonstra que apesar de algumas diferenças, todos os IVAs guardam grandes semelhanças, visto que possuem as mesmas características.

É o que demonstrou um estudo sobre a implantação do IVA no Brasil, ao explorar como e, em que cenário, foram adotados os IVAs em países do Mercosul, como Uruguai, Argentina e Paraguai.

Assim, ainda que cada país apresente seu cenário jurídico, político e econômico próprios, o IVA mantém suas características gerais, a fim de apresentar e comprovar as vantagens da difusão desse imposto nos sistemas jurídicos fiscais mundiais.

3. Principais Características

A manutenção das características gerais do IVA será primordial para que cada país obtenha as vantagens decorrentes de sua implementação.

Assim, torna-se essencial conhecer tais características, para que não se corra o risco de desvirtuar ou mesmo descaracterizar este tipo de imposto.

3.1. Neutralidade

O IVA busca proporcionar uma neutralidade tributária.

Isso quer dizer que sua incidência é a mesma, não importando como a produção se organiza.

Nesse cenário de neutralidade, pouco importará se a empresa está em determinada região ou se fará parte deste ou daquele setor econômico; o IVA devido será sempre o mesmo.

Esse é o efeito da neutralidade tributária: os tributos não ditam como as empresas devem se comportar em um determinado mercado.

3.2. Simplicidade

As regras aplicáveis à um IVA devem ser de fácil entendimento.

Ao contrário do que vemos em algumas normas legais produzidas atualmente, o IVA não se compatibiliza com regras que sejam complexas, confusas ou que permitam mais de uma interpretação.

A clareza e precisão das normas têm efeitos benéficos para as empresas e para o Fisco.

Regras tributárias de fácil entendimento diminuem: os custos de conformidade para as empresas e o custo de administração do imposto pelas Prefeituras, Distrito Federal, Estados e União; estes últimos em relação aos valores dispensados às fiscalizações e aos custos decorrentes das discussões judiciais fortemente presentes num ambiente de regras complexas.

3.3. Transparência

O contribuinte deve saber exatamente o quanto está pagando de IVA, qual a sua destinação e qual o percentual livre que cada ente político (Município, Distrito Federal, Estados e União) poderá aplicar da forma como bem desejar.

Em linhas gerais, a transparência permite identificar, de forma clara, qual a carga tributária que está sendo suportada pelas empresas e o quanto desta parcela está sendo alocada, por exemplo, para áreas como a da saúde, educação e seguridade social.

3.4. Base ampla

O IVA deve incidir sobre uma base ampla, alcançando todos os bens, serviços e direitos.

A falta desta incidência ampla, alimenta os conflitos entre os Fiscos.

Nas atividades empresariais, a depender da atividade, um pedaço do tributo a ser pago é destinado para o ICMS, outro para o IPI e outro para o ISS. Ocorre que é comum nos depararmos com os Fiscos desejando tributar uma atividade que compete a outro ente tributar. Um exemplo corriqueiro disso é a cobrança de ICMS ou ISS, em que Estados e Prefeituras discutem o que é mercadoria (na qual incide o ICMS) e o que é serviço (na qual incide o ISS).

Hoje para identificar qual o tributo é devido sobre sua operação (ICMS, IPI ou ISS) e para quem deve recolhê-lo, a empresa deve avaliar uma série de questões como: o enquadramento da operação com mercadoria ou serviço, se a atividade é meio ou fim ou se a operação é destinada ao consumidor final ou ao revendedor/industrializador.

Uma base ampla gera à empresa segurança jurídica, ou seja, uma certeza sobre qual valor de tributo pagar e a quem deve pagar.

3.5. Crédito amplo

Todos os tributos incidentes nas aquisições de bens, serviços e direitos relacionados à atividade da empresa geram créditos fiscais.

Significa dizer que todas as aquisições inerentes ao negócio empresarial permitirão o crédito, independentemente se o que foi adquirido se incorpora ou não ao produto vendido.

3.6. Princípio do destino

A aplicação do IVA é baseada no princípio de destino. Esse princípio consiste na cobrança do imposto no local onde os bens e serviços são consumidos.

É a tributação no destino que permitirá que o IVA seja de fato um imposto sobre o consumo ao invés de um imposto que onere a produção de bens e serviços.

Podemos citar como aspecto positivo da tributação no destino, o rompimento da prática da Guerra Fiscal entre os Estados, conhecida como a concessão de incentivos que visam à atração de investimentos e às instalações de empresas em seus territórios.

Se a tributação passa ocorrer no local onde os bens e serviços são consumidos, não faz mais diferença o local onde as empresas estão instaladas, mas sim onde se concentram os consumidores desses bens e serviços.

3.7. Alíquota única

A utilização da alíquota positiva única é uma característica importante do IVA.

Muitos países preferem adotar a alíquota única para diminuir a complexidade dos seus sistemas e, por conseguinte, evitar práticas de evasão e fraude.

A justificativa é a de que a existência de múltiplas alíquotas de IVA afetam a eficiência do sistema e, por sua vez, aumentam os custos de administração tributária para os governos e os custos de conformidade para as empresas.

Por outro lado, há grande debate a despeito dos produtos que precisariam de uma alíquota diferenciada, seja por sua essencialidade (alíquota reduzida) ou por serem considerados supérfluos (alíquota elevada).

3.8. Isenções

A eliminação ou redução de isenções no IVA também têm como alegação a busca pela simplicidade do sistema.

Não obstante as isenções ou reduções de imposto tornam o IVA menos regressivo, há a crítica de que os mais ricos se aproveitem muito mais desses tipos de benefícios do que a classe mais pobre da população, ou seja, justificam que quem não precisa do benefício também o usufruem.

No entanto, há quem critique que a eliminação ou redução de isenções, coloca em risco diversos segmentos econômicos que dependem dessa benesse e, por consequência, a continuidade de muitos empregos no país.

4. O IVA na Reforma Tributária

A possibilidade de adoção de um IVA ao Sistema Tributário Brasileiro é uma realidade, visto as Reformas Tributárias, em curso no Congresso Nacional, ensejarem a criação deste tipo de imposto.

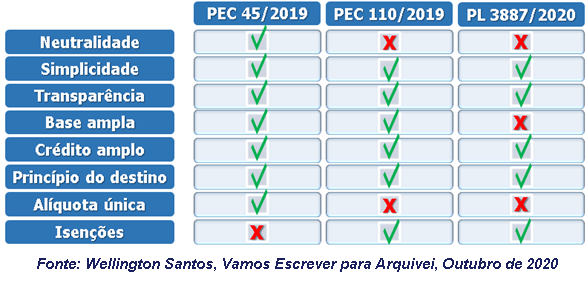

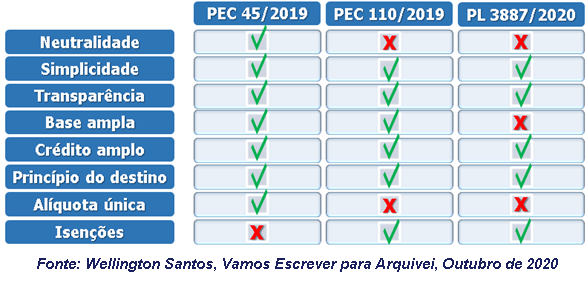

Portanto, o que esse tipo de imposto provocará de mudanças nas empresas, dependerá do tipo de IVA que será aprovado em cada uma dessas Reformas, seja a PEC n.º 45/2019 , a PEC n.º 110/2019 ou o PL n.º 3887/2020.

Deste modo, para as empresas que queiram antecipar-se quanto aos possíveis cenários advindos com a inserção de um IVA, é indispensável conhecer os principais pontos de cada uma dessas propostas.

No quadro a seguir, apresentamos as características do IVA e quais as propostas que as consideram ou não no processo de construção do “IVA brasileiro”, considerando-se como parâmetro os textos originais apresentados no Congresso Nacional:

Importante ressaltar que a presença ou ausência das características de um IVA em cada uma das propostas não tem o propósito de qualificá-las ou desqualificá-las.

A escolha de uma ou outra característica fará parte de um debate em cada uma das Reformas e dependerá da adequação de cada um desses aspectos ao cenário político, econômico e jurídico brasileiro.

5. Os efeitos dessas mudanças para as empresas

Sem dúvida, um dos desejos de qualquer organização é que tenhamos um alívio na carga tributária. Porém não será o IVA a trazer essa boa notícia.

Todos os modelos de IVA trazidos nas propostas de Reforma Tributária prezam por manter a carga tributária atual, justamente para fazer frente às despesas atuais do Estado.

Todavia se as mudanças propostas forem de fato aprovadas, isso será louvável, pois trará muitos benefícios às empresas. Podemos citar como positivo: a simplificação do Sistema Tributário, a desoneração de investimentos, a diminuição da regressividade dos tributos (passa a pagar mais quem ganha mais) e o fim da Guerra Fiscal travada entre União, Estados, Municípios e Distrito Federal.

Segundo as palavras do economista Bernard Appy, a expectativa é que sendo aprovado, o IVA traga às empresas um melhor ambiente de negócios, um aumento da produtividade e do PIB, um aumento dos investimentos, além de um ambiente federativo mais cooperativo e de maior transparência para os contribuintes.

6. A importância do IVA

A implementação de um IVA próximo ao modelo utilizado no cenário internacional será de suma importância para o Brasil.

O respeito às principais características do IVA, mas também às peculiaridades de nosso país, trarão mudanças significativas e que tendem a ser muito positivas para as empresas e para toda a economia.

Num cenário de intensificação do comércio além-fronteiras e de movimentos para a formação de blocos econômicos entre países, um imposto sobre valor agregado –além dos benefícios internos – poderá colocar o Brasil em outro patamar no tocante ao comércio internacional.

Por esse motivo, o tema deve ser acompanhado muito de perto por empresários, profissionais e pelo próprio Fisco.

Se você tiver dúvidas, ou deseja fazer suas considerações, comente abaixo ou escreva diretamente para o autor: wellingtonsantos@vamosescrever.com.br.

Veja também

Otimize rotinas, reduza custos e evite multas

Tudo o que você precisa na Arquivei para gestão financeira e fiscal do jeito certo: automatizada e estratégica.