Neste artigo trouxemos análises das guias a serem entregues pelo SPED e suas devidas obrigações. Separamos ainda explicações de como são definidas as penalidades do SPED fiscal caso não ocorra a entrega ou ocorra em atraso.

Sempre que pensamos em obrigações acessórias, sabemos que temos vários tipos de informações, documentos e registros. Afinal cabe a nós contadores lidar com o tratamento desses dados, seja mensal, trimestral, semestral ou anualmente.

Além disso, é tarefa nossa elaborar e entregar as declarações fiscais, conforme exigidos pela legislação tributária. Lembrando que o prazo e o layout são definidos pelos órgãos fazendários fiscais, sob pena de multas altas.

1 – Obrigações acessórias

Ao longo da trajetória fiscal no Brasil foram se aperfeiçoando as técnicas implementadas pelo erário público com o objetivo de evitar perda de arrecadação e sonegação fiscal. Essas atualizações resultaram na atualidade em cerca de aproximadamente noventa obrigações acessórias.

É necessário destacar que o cumprimento tão somente da obrigação principal não desobriga de satisfazer a acessória. Por exemplo: em relação ao ICMS, o pagamento do imposto (obrigação principal), deverá ser seguido o ritual de escrituração e apuração em livros, e entrega de informação e apuração do ICMS (obrigação acessória).

Ressalta-se que em busca do cruzamento de informações em larga escala com dados padronizados e uniformização de procedimentos, as administrações tributárias da União, dos Estados, do Distrito Federal e dos Municípios planejaram e debateram sobre o tema. Isso se deu no período de 2004 a 2007, para finalmente em 2008 entrar em operação de forma gradual e setorizada por meio do Sistema Público de Escrituração Digital (SPED).

Para que possamos entender a razão pela qual o SPED é tão minucioso, trouxemos antes uma breve discussão sobre as intenções e os propósitos dos idealizadores do projeto.

2 – SPED, princípios e finalidades

Com relação ao ponto de vista empresarial, levou-se em consideração que o advento do SPED simplificaria os processos administrativos e burocráticos, dessa forma, impulsiona o crescimento econômico, criando um ambiente de negócios mais benéfico

Também consideraram que a redução dos custos e o uso de tecnologias, resultam em benefícios para as empresas.

Já do ponto de vista fiscal, ofereceria mais agilidade nas ações referente à fiscalização, por ter a concentração dos dados, facilitando o cruzamento e o compartilhamento de informações.

2 a) Pontos positivos do SPED

Em linhas gerais, tanto para setor público como para o privado, tiveram aspectos positivos e negativos da implementação do SPED, conforme destacamos abaixo:

- Eliminação do papel, o que gera economia e acarreta benefício social e preservam meio ambiente;

- Uniformização, rapidez no acesso e melhoria da qualidade da informação entre os próprios empresários;

- Eficácia no combate à sonegação e condutas fraudulentas, desestimulando a concorrência desleal.

Além disso, é importante destacar que o engajamento da equipe é fundamental em toda empresa. Já que o SPED reúne os eventos de todos os departamentos, haverá então a necessidade de maior interação e colaboração entre os setores do ambiente empresarial.

3 – SPED e sua composição

A plataforma SPED é totalmente eletrônica, e nela os arquivos digitais têm predominância. As imagens em papel são por meio de reprodução ou representação gráfica proveniente dos meios eletrônicos.

Os documentos citados acima são de existência exclusivamente digital, emitidos e armazenados eletronicamente, e devemos ter atenção especial quanto ao armazenamento dos arquivos, que é de responsabilidade dos próprios contribuintes.

O SPED representa uma fonte para os cruzamento dos dados, porque ele unifica as informações contábeis e fiscais tributárias. Esses dados têm, validade jurídica atestada por meio da assinatura eletrônica, através do uso obrigatório do certificado digital.

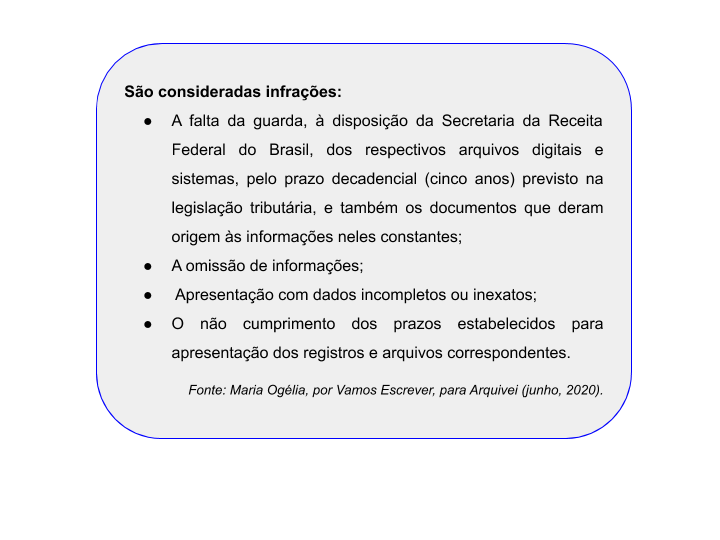

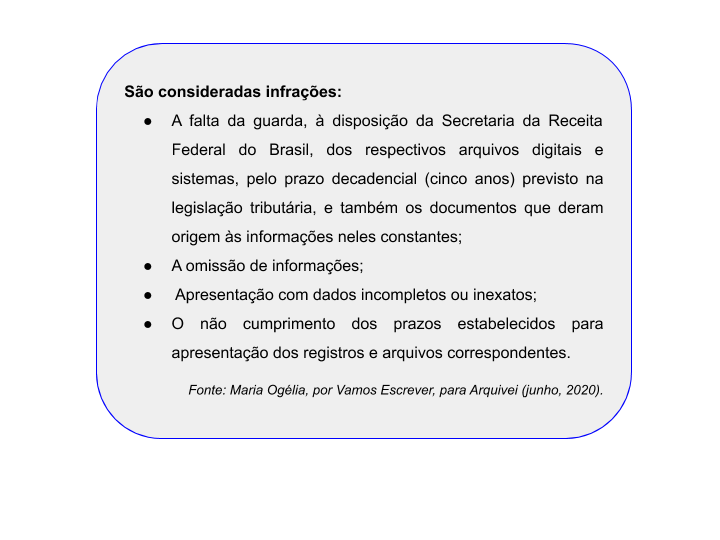

4 – Infrações no SPED

Levando-se em consideração a relevância do SPED para o fisco, se houver o descumprimento das obrigações relativas ao Sistema Público de Escrituração Digital, então a pessoa jurídica terá multas punitivas.

5 – Penalidades do SPED

Conforme já mencionado, a Receita Federal do Brasil, aplica multa não só por atraso na entrega, mas também por informações inexatas ou incorretas informadas no SPED.

A punição é prevista na Lei 13.670/2018, que também discrimina a forma de aplicação.

5 a) Aplicação das multas

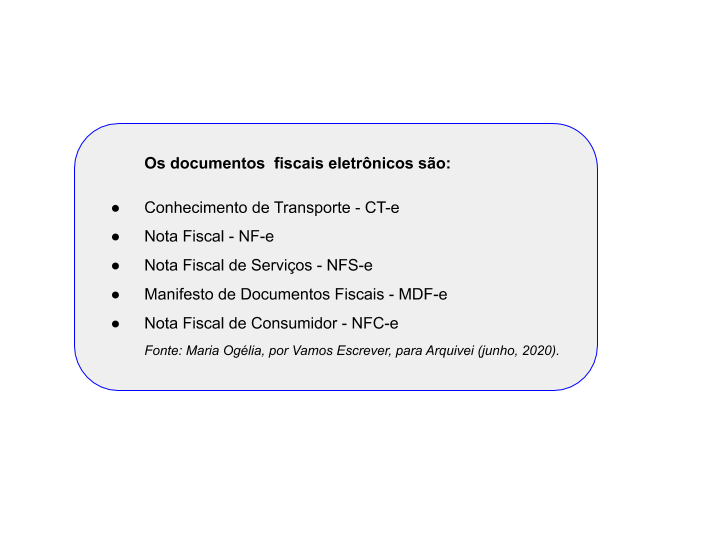

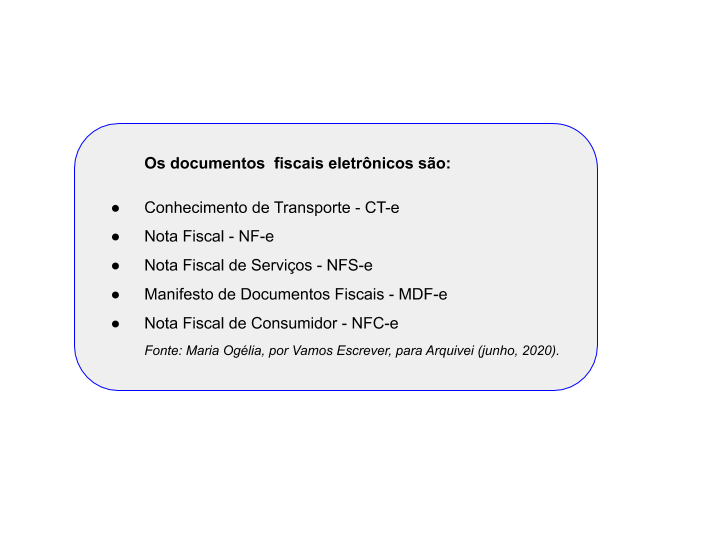

Em relação aos documentos fiscais eletrônicos, as multas são aplicadas de acordo com a legislação de cada unidade da federação.

→ Multas estaduais:

Para atender as regras e exigências sobre os documentos fiscais eletrônicos, os estados instituíram ou adequaram seus Regulamento do Imposto sobre Circulação de Mercadorias e Serviços (RICMS).

Podemos citar, por exemplo, o estado de São Paulo, que elencou as punições aplicadas nos contribuintes paulistas no Livro IV, Título III, Capítulos I e II.

→ Multas federais:

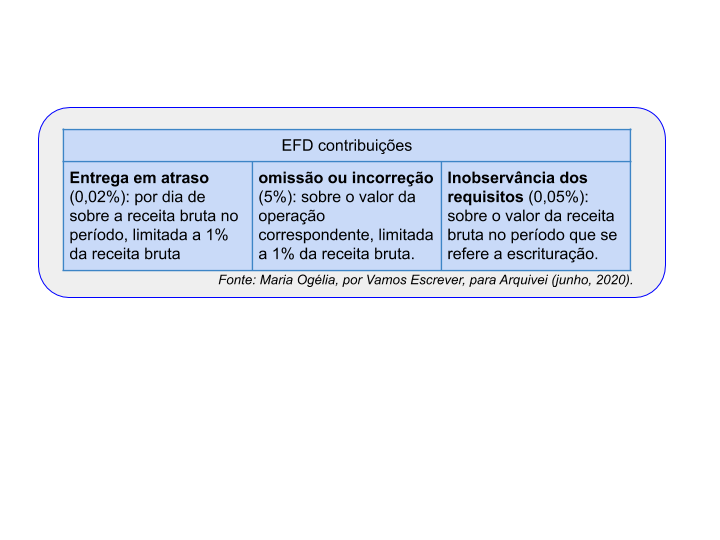

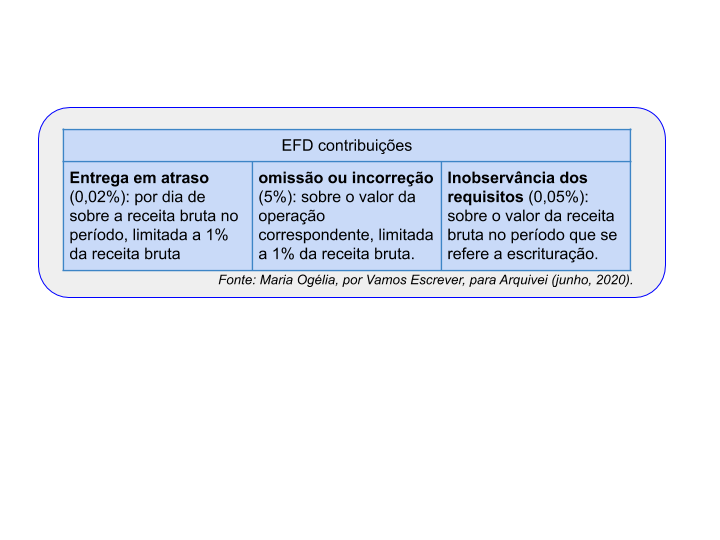

Já no âmbito federal as penalidades relativas às obrigações de escrituração do SPED tiveram suas regras instituídas em 31 de maio de 2018, explicitando 3 situações: entrega em atraso, omissão ou incorreção; inobservância dos requisitos.

5 b) EFD contribuições:

Deixando sujeitos a esse tipo de multas as empresas tributadas pelo Lucro Presumido, Lucro Arbitrado e as Imunes ou Isentas. A regra geral, de multas, para essas empresas pode ser vista resumida no quadro abaixo:

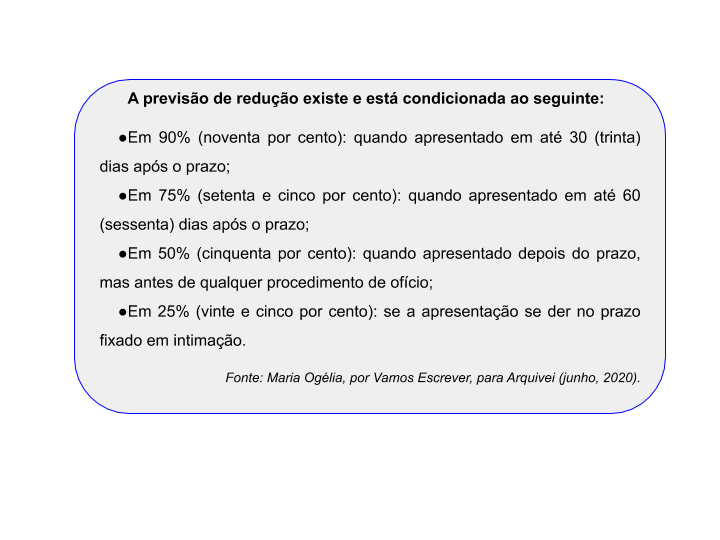

As referidas multas somente serão reduzidas nos seguintes casos:

- a) 50% (cinquenta por cento): quando a obrigação for cumprida após o prazo, mas antes de qualquer procedimento de ofício.

- b) 75% (setenta e cinco por cento): se a obrigação for cumprida no prazo fixado em intimação.

É importante estar atento no que se refere ao EFD-ICMS IPI, soma-se a multa de competência da RFB – conforme apresentado no quadro acima o contribuinte fica sujeito a aplicação da multa pela Secretaria da Fazenda Estadual. Isto é previsto no RICMS do estado de domicílio da empresa ou seja, o contribuinte fica submetido a duas multas distintas.

5 c) Multas para empresas com Lucro Real

Destaca-se a diferenciação na multa prevista aos contribuintes que apuram o IRPJ com base no Lucro Real que não entregarem a ECF nos prazos estabelecidos ou a apresentem com incorreções e/ou omissões, previstas no artigo 2º da Lei 12.973/2014. Dessa forma, serão aplicadas as seguintes multas:

I – Equivalente a 0,25% (vinte e cinco centésimos por cento), por mês ou fração dele, do lucro líquido (antes do Imposto de Renda da Pessoa Jurídica e da Contribuição Social sobre o Lucro Líquido), no período a que se refere a apuração, limitada a 10% (dez por cento), por falta de apresentação ou se apresentar em atraso.

Sendo limitada em R$ 100.000,00 (cem mil reais) para as pessoas jurídicas que no ano-calendário anterior tiverem receita bruta total, igual ou inferior a R$ 3.600.000,00 (três milhões e seiscentos mil reais) e de R$ 5.000.000,00 (cinco milhões de reais) para as empresas que tenham receita bruta no ano anterior superior ao valor de R$ 3.600.000,00 (três milhões e seiscentos mil reais).

- Não será devida se forem corrigidas as inexatidões, incorreções ou omissões antes de iniciado qualquer procedimento de ofício;

- Será reduzida em 50% (cinquenta por cento) se forem corrigidas as inexatidões, incorreções ou omissões no prazo fixado em intimação.

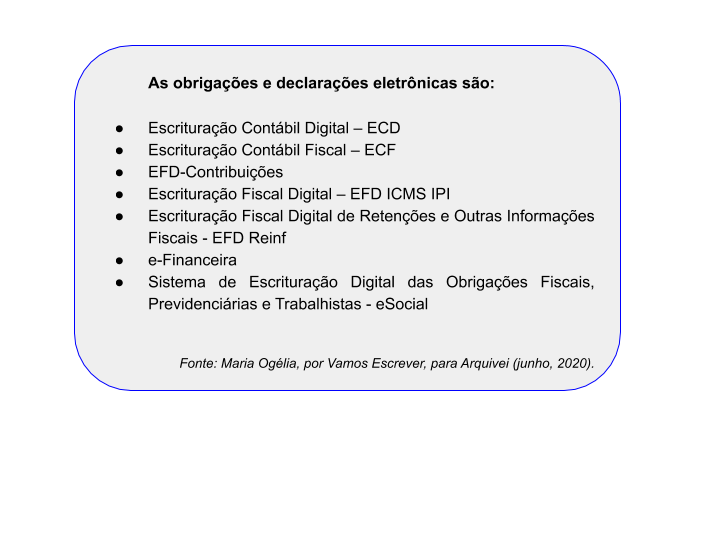

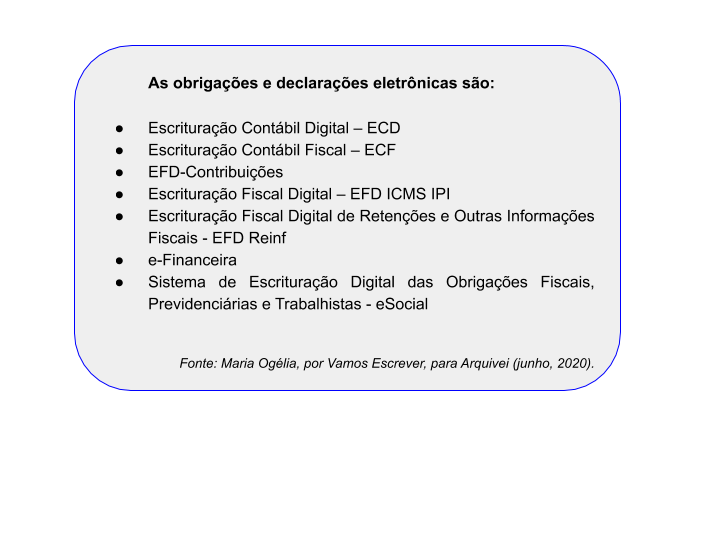

6 – Declarações eletrônicas: punições

As Escriturações Digitais têm muita importância, as declarações são para o fisco federal, braços valorosos do SPED no auxílio ao cruzamento de dados. As multas mínimas variam entre 200,00 reais a 5.000,00 reais dependendo do tipo ou quantidade da infração.

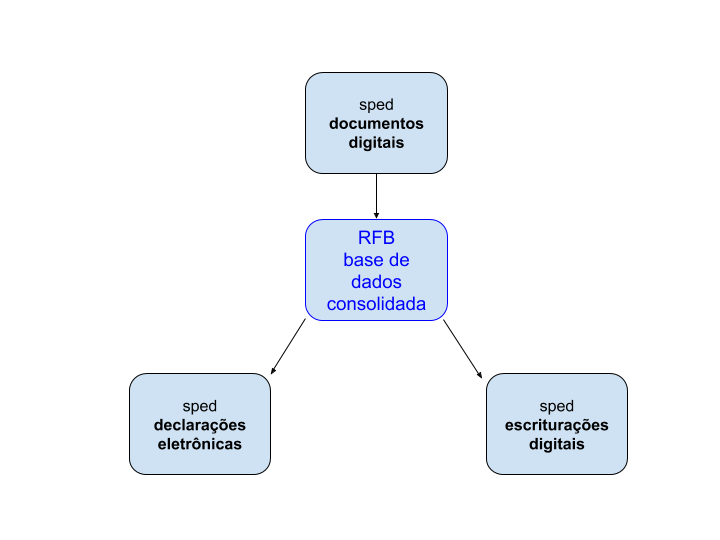

Esses valores são majorados e podem atingir níveis elevados com impactos significativos no passivo da pessoa jurídica. No esquema abaixo apresentamos o SPED – Documentos digitais e sua base de dados.

Diante disso, nosso papel é sermos portadores da conscientização dos empresários com relação a necessidade do compliance contábil/fiscal, e continuamente fiscalizarmos o nosso próprio trabalho. Tais medidas certamente evitarão a visita de auditores fiscais

Veja também

Otimize rotinas, reduza custos e evite multas

Tudo o que você precisa na Arquivei para gestão financeira e fiscal do jeito certo: automatizada e estratégica.