Neste texto, iremos falar sobre PIS/PASEP e COFINS como tributos relacionados à importação. Confira:

Com todo o crescimento dos meios digitais e a crescente globalização, as fronteiras entre os países ficam cada vez menores. Nesse contexto, para regular a tributação entre operações de importação, em 2004 houve a instituição da Lei 10.865, que implementou a cobrança das contribuições de PIS e COFINS sobre a importação de bens e serviços.

Consequentemente, há o fato gerador dos serviços oriundos do exterior em duas situações:

- Executados no país; ou

- Executados no exterior, uma vez que se verifique o resultado no país.

Lembrando que os serviços que serão considerados para tributação são aqueles que são realizados por pessoa física ou jurídica que seja residente e/ou domiciliada fora do Brasil.

Tendo em mente esse contexto, no artigo de hoje vamos entender como funciona o processo de tributação nas operações de importação de bens e serviços.

Impostos de importação: PIS/PASEP, COFINS, ICMS

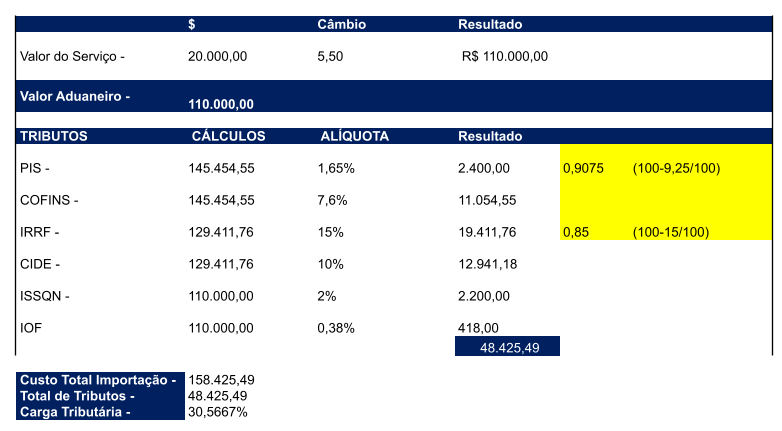

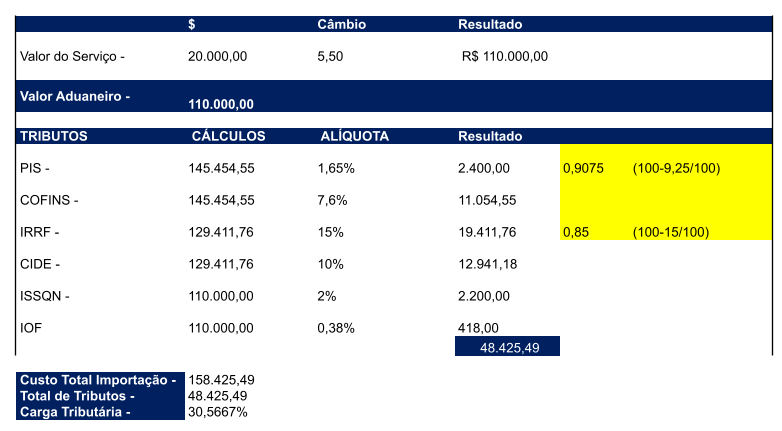

No momento da importação, seja de bens ou de serviços, há a incidência de muitos impostos e contribuições, o que onera essa operação. Os principais tributos cobrados internamente são: IPI, PIS – importação, COFINS – importação, ICMS, IRRF, CIDE, ISS e II. Para entender melhor a tributação incidente em uma importação, analise um exemplo de cálculo detalhado:

Imagem 1: Exemplo de cálculo de tributação de importação

Fonte: Camila Oliveira, Vamos Escrever para Arquivei, março de 2022.

Nesse exemplo é possível observar que a carga tributária nos processos de importação é alta. Portanto, é preciso analisar a incidência e o fato gerador de cada operação com atenção para não apurar os impostos com a base de cálculo e as alíquotas erradas.

O que é e como funciona o PIS/PASEP e a COFINS na importação de bens e serviços?

No momento da importação de bens e serviços, temos o contribuinte responsável pela apuração e pelo recolhimento dos tributos devidos na importação. Assim, o importador é esse contribuinte, que, por sua vez, realizará a DUIMP da importação dos bens e serviços que serão enviados para o Despacho Aduaneiro.

Logo que a DUIMP tem seu registro efetivado no sistema do SISCOMEX, os recolhimentos das contribuições do PIS/PASEP e COFINS ocorrem de forma automática em uma conta corrente pré-cadastrada do contribuinte importador.

É importante ressaltar que caso essa conta não tenha recursos disponíveis para a quitação das contribuições do PIS/PASEP e da COFINS devidos na importação, o registro da DUIMP não será efetivado.

⏩ Leia mais: PIS e COFINS – regime não cumulativo e as problemáticas em relação aos créditos

Isenção e alíquotas

Antes de detalhar as isenções que existem nas operações de importação, é preciso entender esse conceito dentro da legislação tributária brasileira. Nesse sentido, a isenção tributária é uma situação em que ocorre a dispensa do crédito tributário.

Atualmente existem algumas situações que são beneficiadas pela isenção das contribuições de PIS/PASEP e COFINS na importação. Confira algumas delas:

- Importações realizadas por União, Estados, Distrito Federal e Municípios, Missões Diplomáticas e Repartições Consulares;

- Nas condições de amostras e remessas postais internacionais, sem valor comercial;

- Máquinas, equipamentos, aparelhos e instrumentos, e suas partes e peças de reposição, acessórios, matérias-primas e produtos intermediários, importados por instituições científicas e tecnológicas e por cientistas e pesquisadores;

- Bagagem de viajantes procedentes do exterior e bens importados a que se apliquem os regimes de tributação simplificada ou especial;

- Bens importados sob o regime aduaneiro especial de drawback, na modalidade de isenção;

- Bens estrangeiros idênticos, em igual quantidade e valor, e que se destinem à reposição de outros anteriormente importados que se tenham revelados, após o desembaraço aduaneiro, defeituosos ou imprestáveis para o fim a que se destinavam, observada a regulamentação do Ministério da Fazenda.

Além disso, as alíquotas de PIS e COFINS cobradas na importação são de 2.10% para PIS e 9,65% para COFINS. Entretanto, é preciso sempre consultar o NCM de cada mercadoria, pois a legislação brasileira pode trazer alíquotas diferentes a depender do produto e sua finalidade.

DUIMP – Declaração Única de Importação

Atualmente, nos processos de importação temos a implementação da DUIMP (Declaração Única de Importação), que é um documento que reúne todas as informações que tenham natureza aduaneira, administrativa, comercial, financeira, tributária e fiscal.

Basicamente, esse documento visa o controle das importações pelos órgãos competentes da Administração Pública brasileira na execução das atribuições legais.

A legislação brasileira e a tributação na importação

A intenção da implementação da legislação brasileira sobre a tributação das importações de bens e serviços é evidenciar e viabilizar os serviços prestados por empresas brasileiras e com isso os tornar mais interessantes financeiramente, trazendo uma concorrência leal entre serviços internos e serviços importados.

Porém, nem sempre isso acontece, pois até mesmo após todos esses tributos, o serviço no exterior ainda é mais vantajoso para algumas empresas, dependendo da área de negócios.

Diante disso, conclui-se que o processo de importação de bens e serviços traz em si desdobramentos legais e de cálculos que são complexos e cheios de detalhes.

Porém, se realizado conforme determina a legislação, pode sim trazer bons benefícios para o importador, como:

- Preço;

- Variedade de fornecedores;

- Tecnologia e qualidade;

- Portfólio diversificado;

- Inovação;

- Não sofrer com a descontinuidade de produção;

- Redução dos custos em geral;

- Segurança quanto aos créditos tributários, afastando glosas e guerras fiscais.

Por fim, para que o contribuinte possa usufruir dos benefícios e das isenções citadas neste artigo, é preciso seguir as diretrizes legais e fazer comparações com as operações internas.

Dessa forma, este artigo buscou trazer uma visão abrangente do processo de importação de bens e serviços, bem como seus impactos na economia brasileira e nos fluxos de caixa das empresas que optarem pelas importações. E você? Já fez algum processo de importação de bens ou serviços? Como foi a apuração da carga tributária incidente na operação? Conta pra gente nos comentários.

Guia de controles fiscais

Depois te entender um pouco mais sobre o processo de importação de bens e serviços e a apuração de suas cargas tributárias, é importante também se atentar aos processos que envolvem as compras e recebimentos de bens.

Para tornar o assunto mais didático e facilitado, especialistas da área fizeram um ebook sobre o assunto. Neste material totalmente gratuito você entende como pode melhorar os fluxos de entrada e saída de mercadorias e serviço.

Clique abaixo para fazer o download do ebook “Guia de Controles Fiscais nos processos de compras e recebimento“:

Veja também

Otimize rotinas, reduza custos e evite multas

Otimize rotinas, reduza custos e evite multas