Algo que aflige empresas e pessoas físicas é o passivo tributário, ou seja, dívidas existentes com o Fisco. Afinal as dívidas tributárias em âmbito federal, estadual ou municipal, representam um enorme entrave à operação regular de uma empresa, pois em geral, quando em execução exigem um esforço intenso para que a cobrança não impacte no caixa das empresas ou não acarrete o bloqueio de bens.

Entender então os aspectos da Transação Tributária é essencial para que as empresas possam analisar as melhores medidas e ações para não ter prejuízos que onerem a normalidade operacional. Além disso há inovações e especificações na Medida Provisório 899/2019 que são extremamente detalhistas e que geram dúvidas a muitos.

Por isso separamos nesse artigo os principais aspectos da Transação Tributária, a explicação que contextualiza a MP 899 e ainda exclusivos demonstrativos de cálculos passíveis de redução de débitos previstos no edital 01/2019.

1. Extinção do débito

Uma vez criada a dívida, seja por ter declarado e não ter pago os tributos, ou seja, em decorrência de uma autuação, o débito existente com o Fisco somente pode ser extinto mediante uma das formas previstas no Código Tributário Nacional, como rege a Lei nº 5.172, de 1966.

Atualmente, as formas de extinção previstas no CTN previstas no art. 156 são as seguintes:

- O pagamento;

- A compensação;

- A transação;

- A remissão;

- A prescrição e a decadência;

- A conversão de depósito em renda;

- O pagamento antecipado e a homologação do lançamento nos termos do disposto no artigo 150 e seus §§ 1º e 4º;

- A consignação em pagamento, nos termos do disposto no § 2º do artigo 164;

- A decisão administrativa irreformável, assim entendida a definitiva na órbita administrativa, que não mais possa ser objeto de ação anulatória;

- A decisão judicial passada em julgado.

- A dação em pagamento em bens imóveis, na forma e condições estabelecidas em lei.

2. Aspectos da Transação Tributária

Embora prevista desde a edição da Lei nº 5.172, de 1966, a Transação Tributária ainda não havia sido regulamentada. Ela existiu, até a edição da Medida Provisória nº 899, de 2019, apenas no plano hipotético, pois carecia de lei prevendo as condições para que o crédito tributário fosse extinto mediante a transação.

Dado que o art. 171 do CTN, afirma: “A lei pode facultar, nas condições que estabeleça, aos sujeitos ativo e passivo da obrigação tributária celebrar transação que, mediante concessões mútuas, importe em determinação de litígio e consequente extinção de crédito tributário. Parágrafo único. A lei indicará a autoridade competente para autorizar a transação em cada caso”

Está gostando do conteúdo do artigo? Assine nossa Newsletter!

Por isso a principal característica da Transação Tributária como forma de extinção de débitos tributários é o fato de a transação ser essencialmente uma forma de resolução de conflitos fiscais, pois prevê que a extinção se dará mediante concessões mútuas de ambas as partes: Fisco e Contribuinte.

Portanto, via de regra, a Transação Tributária presume a existência de algum conflito jurídico, que seja administrativo ou quer seja judicial, ou até mesmo de alguma característica que inviabiliza ou dificulta a cobrança.

3. Modalidades de transação na MP 899

A MP 899 prevê duas modalidades de transação: 1º transação na cobrança da dívida ativa; e 2º transação no contencioso tributário.

Prevê também que o contribuinte somente proceda à alienação de bens ou direitos mediante prévia comunicação ao fisco. Essa medida estabelece dois modos de se promover a Transação Tributária: por iniciativa do próprio contribuinte ou mediante chamamento público por edital.

A Procuradoria-Geral da Fazenda Nacional (PGFN) publicou recentemente o Edital nº 1/2019 através do qual tornou pública as propostas da Procuradoria-Geral da Fazenda Nacional para adesão à transação na cobrança da dívida ativa da União.

A transação neste primeiro caso (do Edital nº 1/2019), destina-se fundamentalmente à quitação de créditos irrecuperáveis ou de difícil recuperação, desde que inscritos em dívida ativa da União ou em litígio administrativo ou judicial.

A autoridade competente para aceitar proposta de transação somente pode deferir pedido em que inexista a prática de fraude ou de concorrência desleal por parte do contribuinte. A transação importa ainda reconhecimento expresso da dívida por parte do contribuinte devedor.

4. Condição para redução dos débitos na MP 899

Para poder quitar o débito mediante à transação do edital 01/2019 faz-se necessário que duas condições sejam cumpridas: primeiro em relação à natureza do débito e segundo em relação a natureza do devedor.

O primeiro edital (nº 01/2019) contemplou basicamente situações de créditos em tese irrecuperáveis, ou seja, o edital esclareceu a quais débitos e para quais perfis de pessoas jurídicas a transação será aplicada.

4. a) Condições de débitos abrangidas pelo edital 01/2019.

Os critérios de débitos permitidos que serão agraciados com a Transação Tributária são:

- Débitos inscritos em dívida ativa da União, inclusive objeto de parcelamentos anteriores rescindidos;

- Débitos em discussão judicial ou em fase de execução fiscal já ajuizada;

- Débitos cujo valor consolidado inscrito seja igual ou inferior a R$ 15.000.000,00 (quinze milhões de reais), considerados isoladamente:

- os débitos, no âmbito da PGFN, decorrentes das contribuições sociais previstas nas alíneas “a”, “b” e “c” do parágrafo único do art. 11 da Lei nº 8.212, de 24 de julho de 1991;

-

- das contribuições instituídas a título de substituição e das contribuições devidas a terceiros, assim entendidas outras entidades e fundos;

- e os demais débitos administrados pela PGFN.

Cabe ressaltar que neste último caso (especificamente do item “c”, acima descrito) o valor de R$ 15.000.000,00 (quinze milhões de reais), de limite do débito se aplica isoladamente a cada um dos três tipos de tributos detalhados. Esclarece-se então que não é o somatório do débito do devedor, mas sim o valor de cada um dos débitos, considerando cada uma das naturezas indicadas.

4. b) Condições de devedores abrangidos pelo edital 01/2019.

O Edital nº 01/2019 também determina a quais devedores a transação se destina. Conforme abaixo há 3 tipos de destinatários, podendo ser eles:

- Apenas para pessoas jurídicas, cuja situação cadastral do CNPJ seja baixada, inapta ou suspensa:

- baixado por inaptidão (Lei 11.941/2009 Art.54);

- baixado por inexistência de fato;

- baixado por omissão contumaz;

- baixado por encerramento da falência;

- baixado pelo encerramento da liquidação judicial;

- baixado pelo encerramento da liquidação;

- inapto por localização desconhecida;

- inapto por inexistência de fato;

- inapto por omissão e não localização;

- inapto por omissão contumaz;

-

- inapto por omissão de declarações;

- suspenso por inexistência de fato, sem anotação atual de parcelamento, garantia ou suspensão por decisão judicial;

2. Para pessoas jurídicas e físicas vivas e com dívidas inscritas com anotação de suspensão por decisão judicial há mais de 10 (dez) anos.

3. Para pessoas jurídicas e físicas vivas e com débitos inscritos em dívida ativa da União há mais de 15 (quinze) anos, sem anotação atual de parcelamento, garantia ou suspensão por decisão judicial.

4. Para pessoas físicas falecidas com débitos inscritos em dívida ativa da União de titularidade de pessoas físicas cuja situação cadastral no sistema CPF seja titular falecido.

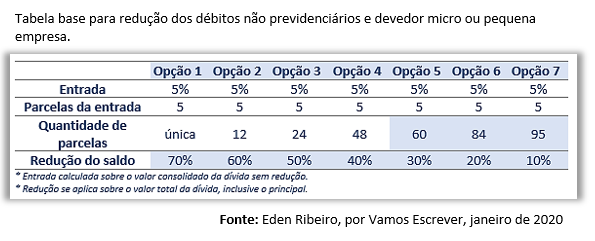

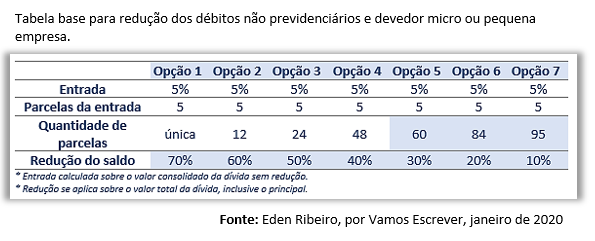

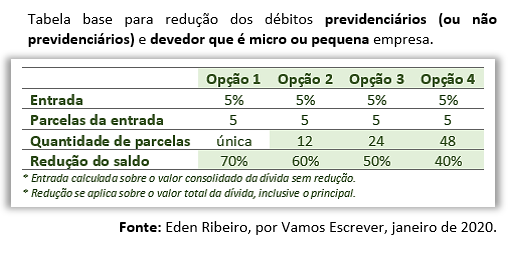

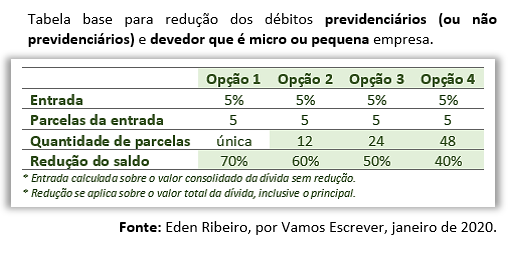

4. b1) Condições vantajosas para micro e pequena empresa.

Em relação aos itens “a” e “b” (expostos anteriormente) é essencial destacar que se o devedor é, ou foi ao tempo da baixa, micro ou pequena empresa, então os descontos são mais vantajosos.

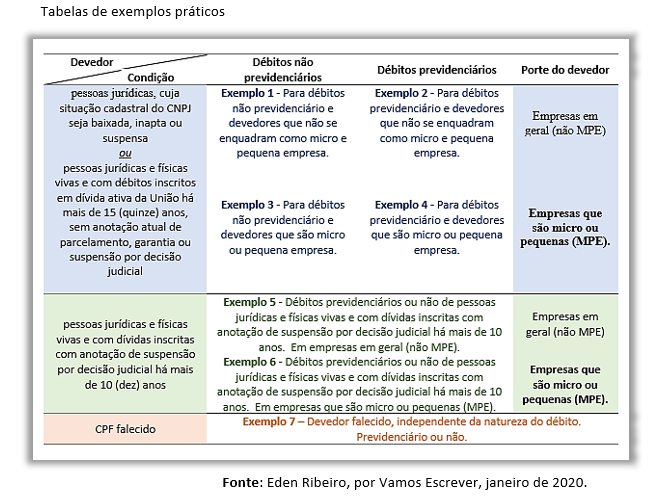

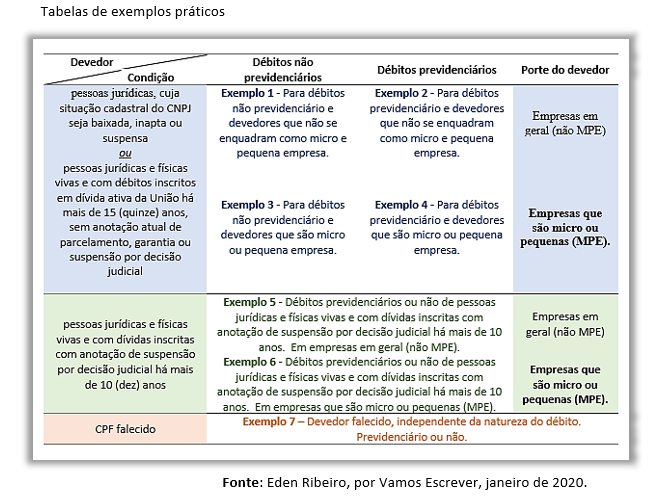

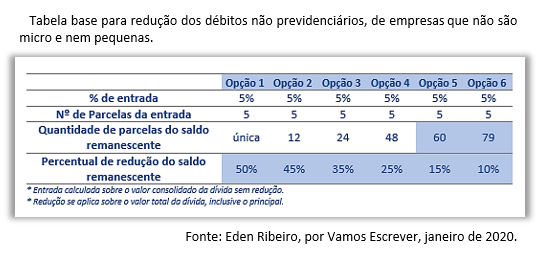

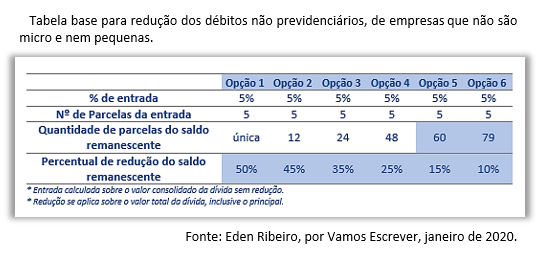

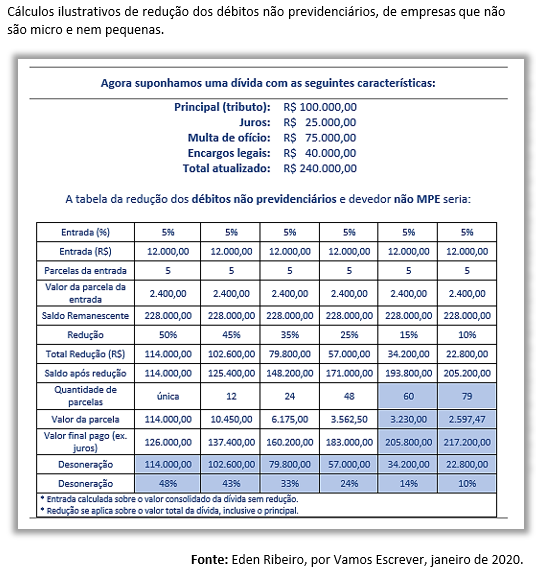

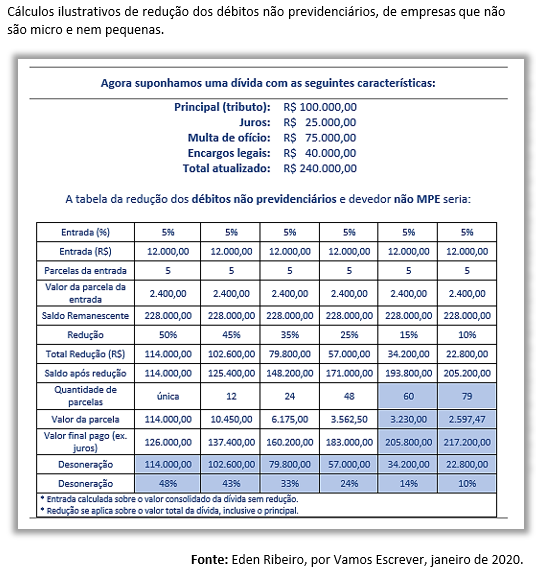

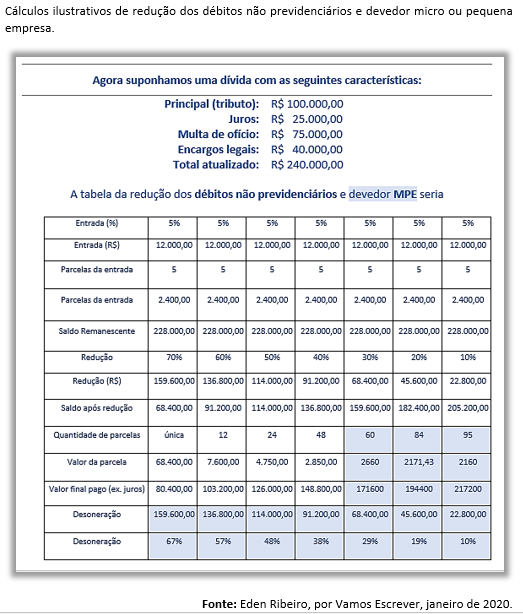

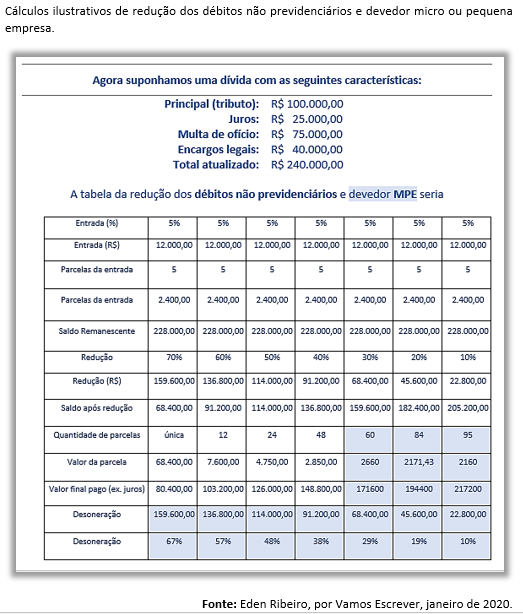

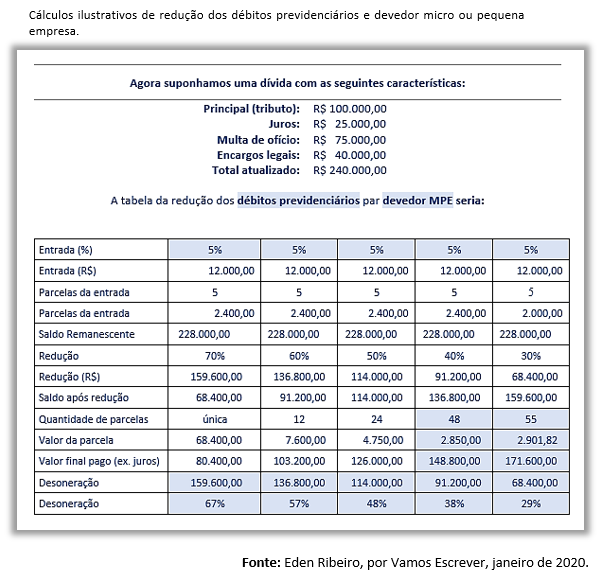

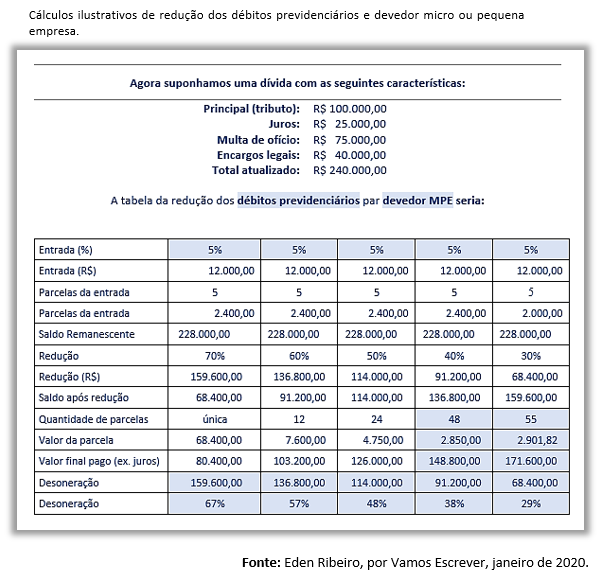

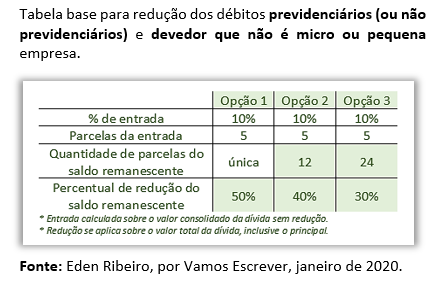

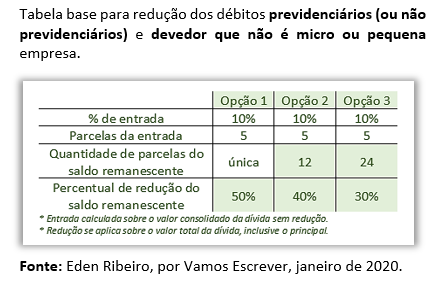

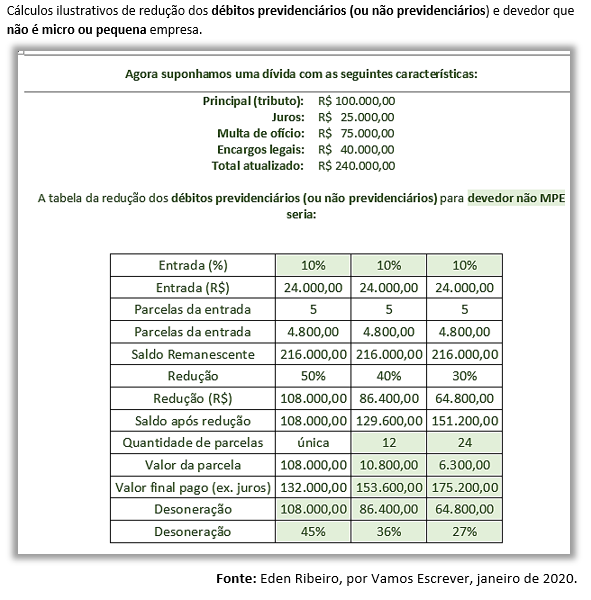

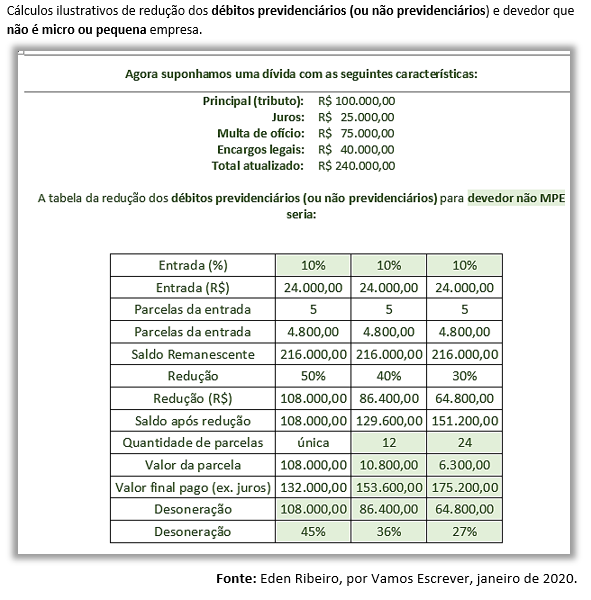

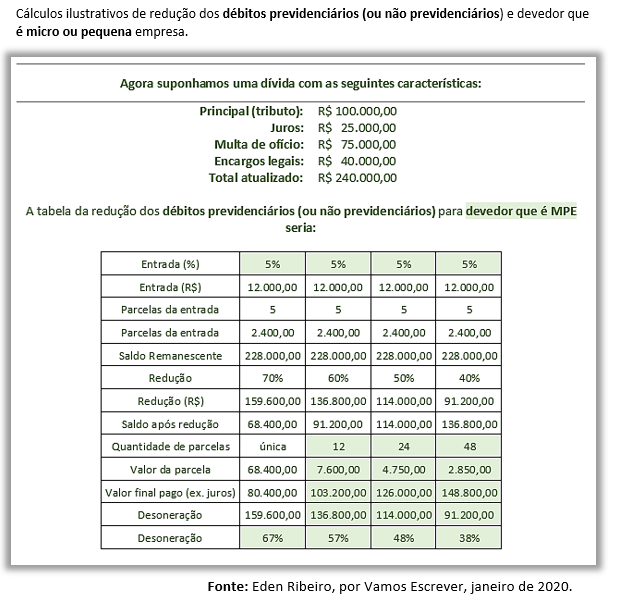

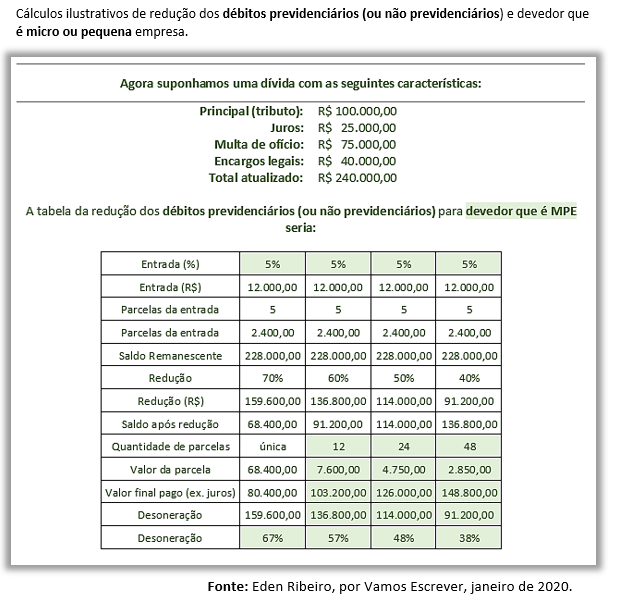

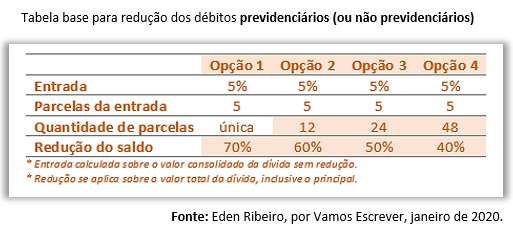

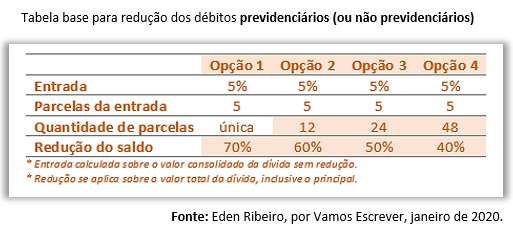

Para elucidar traremos dois tipos de exemplos que envolvem a natureza da empresa: primeiro os cálculos feitos em relação a empresas que não se enquadram como micro e pequena; e depois cálculos feitos para empresas que se enquadram nessas categorias. Todos relacionados ainda com as outras condições possíveis.

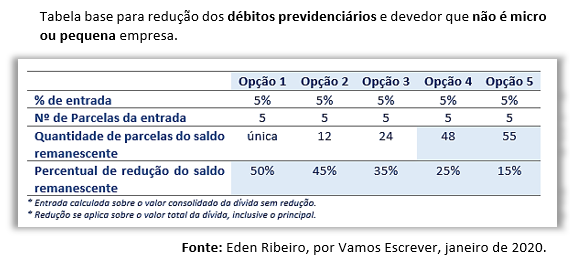

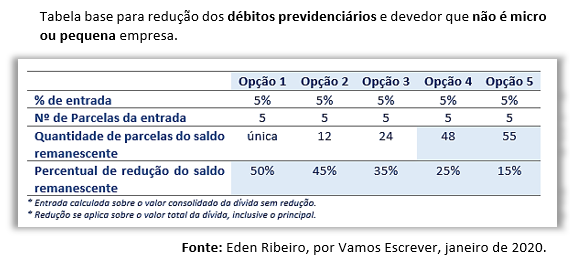

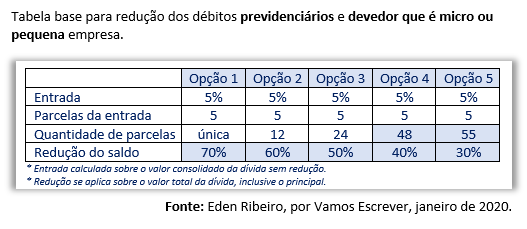

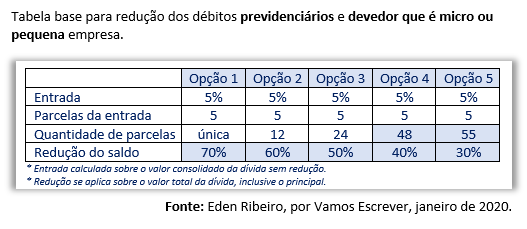

Cabe destacar que as condições de desconto da transação são mesmo vantajosas para débitos previdenciários.

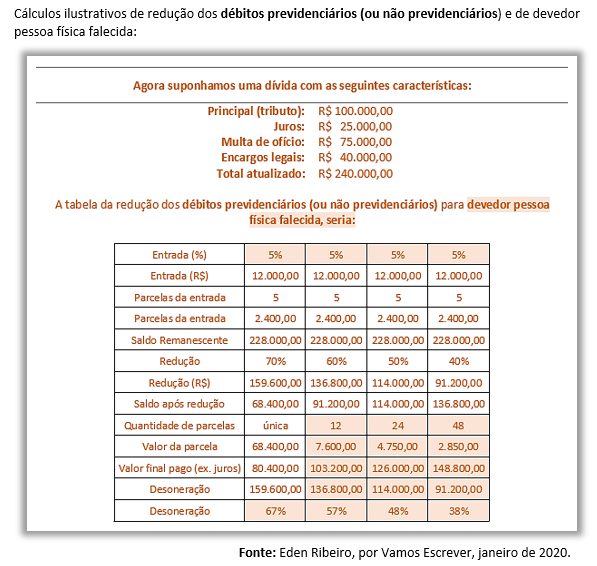

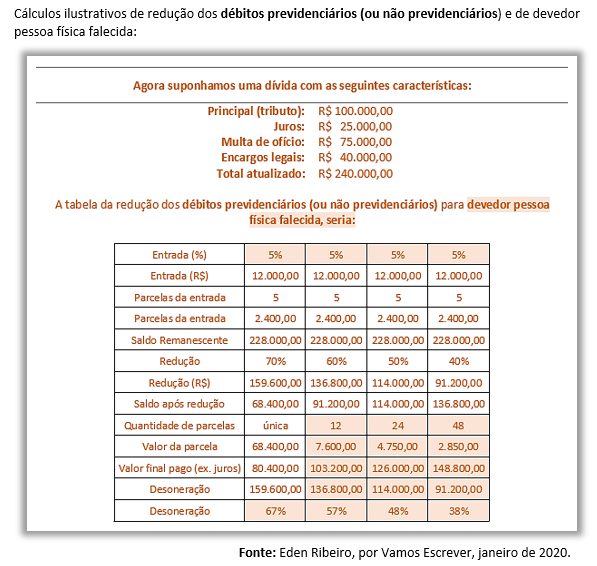

5. Exemplos práticos de demonstrativos de cálculos para redução dos débitos de acordo com o edital 01/2019.

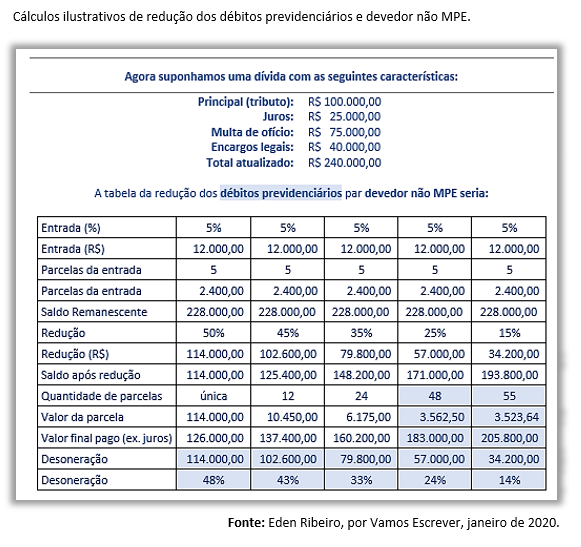

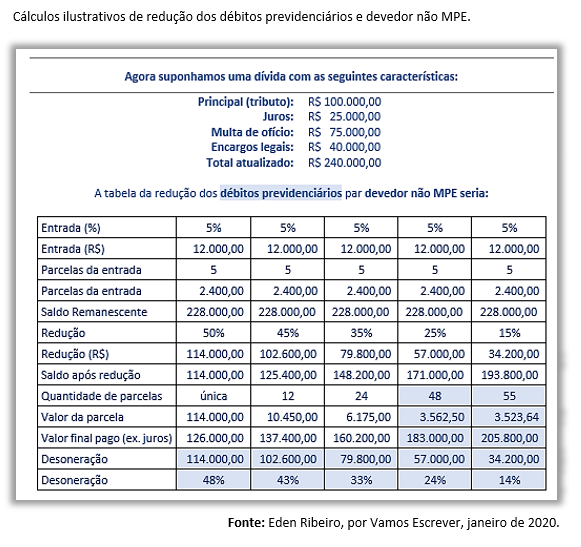

Os exemplos a seguir ilustram o cálculo de redução de débitos para certos tipos de devedores relacionados com outras duas condições: ser previdenciário ou não; e em relação ao porte da empresa. Esses exemplos com números ilustrativos facilitam o entendimento do empresário na tomada de decisão sobre a transação ser feita ou não.

Para apresentar os exemplos práticos de cada situação possível separamos eles em 7 tipos, como podem ser visualizados na tabela abaixo:

Os exemplos são compostos antes pela tabela tomada como base para o cálculo da redução e depois ilustrados em números cálculos a partir de um exemplo. Tomando como pressuposto o fato de que a adesão à transação na cobrança da dívida ativa da União, possui reduções do valor dos débitos definidas em função da quantidade de parcelas do saldo remanescentes após o pagamento da entrada.

Exemplo 1: Para débitos não previdenciário e devedores que não se enquadram como micro ou pequena empresa.

Condição do devedor enquadrado nesse exemplo 1:

-

- pessoas jurídicas, cuja situação cadastral do CNPJ seja baixada, inapta ou suspensa;

- pessoas jurídicas e físicas vivas e com débitos inscritos em dívida ativa da União há mais de 15 (quinze) anos, sem anotação atual de parcelamento, garantia ou suspensão por decisão judicial.

Exemplo 2: Para débitos previdenciário e devedores que não se enquadram como micro ou pequena empresa.

Condição do devedor enquadrado nesse exemplo 2:

- pessoas jurídicas, cuja situação cadastral do CNPJ seja baixada, inapta ou suspensa;

- pessoas jurídicas e físicas vivas e com débitos inscritos sem dívida ativa da União há mais de 15 (quinze) anos, sem anotação atual de parcelamento, garantia ou suspensão por decisão judicia

Exemplo 3: Para débitos não previdenciário e devedores que são micro ou pequena empresa.

Condição do devedor enquadrado nesse exemplo:

- pessoas jurídicas, cuja situação cadastral do CNPJ seja baixada, inapta ou suspensa;

- pessoas jurídicas e físicas vivas e com débitos inscritos em dívida

- ativa da União há mais de 15 (quinze) anos, sem anotação atual de parcelamento, garantia ou suspensão por decisão judicial.

Exemplo 4: Para débitos previdenciário e devedores que são micro ou pequena empresa.

Condição do devedor enquadrado nesse exemplo:

- pessoas jurídicas, cuja situação cadastral do CNPJ seja baixada, inapta ou suspensa;

- pessoas jurídicas e físicas vivas e com débitos inscritos em dívida ativa da União há mais de 15 (quinze) anos, sem anotação atual de parcelamento, garantia ou suspensão por decisão judicial.

Exemplo 5: Para débitos previdenciários (ou não previdenciários) e devedores que não são micro ou pequena empresa.

Condição do devedor enquadrado nesse exemplo:

- pessoas jurídicas e físicas vivas e com dívidas inscritas com anotação de suspensão por decisão judicial há mais de 10 (dez) anos.

Exemplo 6: Para débitos previdenciários (ou não previdenciários) e devedores que são micro ou pequena empresa.

Condição do devedor enquadrado nesse exemplo:

- pessoas jurídicas e físicas vivas e com dívidas inscritas com anotação de suspensão por decisão judicial há mais de 10 (dez) anos.

Exemplo 7: Débitos previdenciários (ou não previdenciários), independente do porte da empresa.

A condição do devedor enquadrado nesse exemplo é de pessoas físicas falecidas.

6. Concluindo

Neste artigo vimos os aspectos da transação tributária, bem como o contexto que foi inserida a MP 899/19, além das especificações do edital nº 01/2019, com exemplos dos cálculos que precisam ser feitos para saber qual a redução possível do débitos pendentes.

Se você tiver dúvidas sobre o assunto ou desejar fazer suas considerações, deixe seu comentário ou escreva diretamente para o autor: edensrunqueira@vamosescrever.com.br.

Veja também

Otimize rotinas, reduza custos e evite multas

Tudo o que você precisa na Arquivei para gestão financeira e fiscal do jeito certo: automatizada e estratégica.